界面新闻记者 | 邹文榕

年内公募化程度审批“停滞”之际,界面新闻记者温煦到,券商资管正借谈私募FOF发力主动处罚转型。

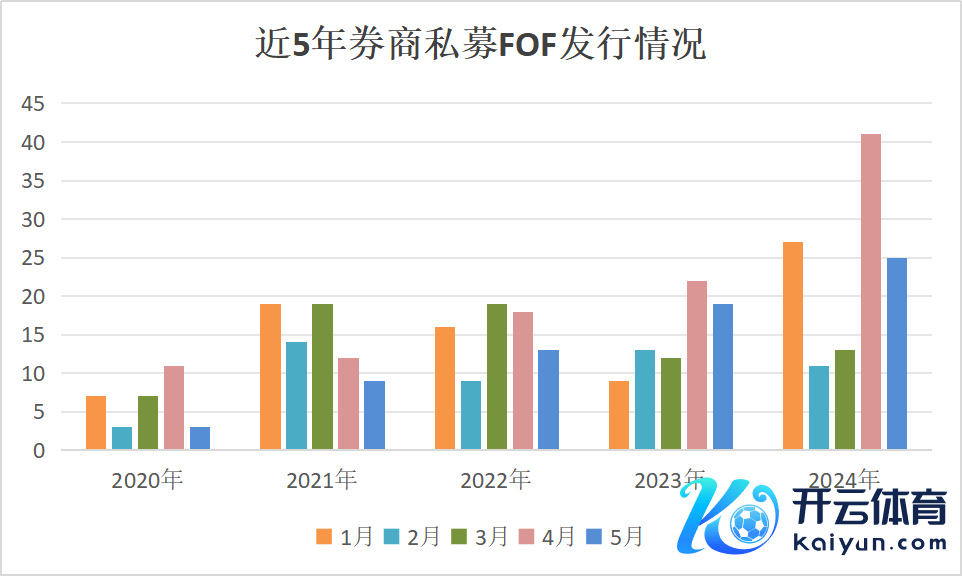

Wind数据表现,2024年前5个月,券商聚会接待产物累计刊行207只,其中,仅券商系私募FOF就刊行117只,同比增长56%,刊行量已超2023全年券商私募FOF刊行总量(206只)的半数。

本年4月,券商刊行41只私募FOF产物,近五年头度单月刊行量跳跃40只。

数据开首:Wind、界面新闻整理

数据开首:Wind、界面新闻整理

“自客岁以来,市集波动加重导致单一资产以及单一政策产物证实欠佳,FOF通过多元资产、多政策的组合建树神色,梗概更好的合乎当下市集环境,平滑投资者收益。”沪上某券商分析师向界面新闻记者暗示。

FOF,也即fund of funds(基金中的基金),按照处罚东谈主可以差异为由公募基金公司处罚的公募FOF,以及银行、券商、信赖、三方、私募处罚的私募FOF,私募FOF以非公开垦行神色面向及格投资东谈主进行发售。

受资管新规影响,频年来,券商举座资管限制仍处下落态势。尽管券商资管限制同比降幅在逐年减小,但公募执照下发审批的放缓以及无执照券商大聚会产物接踵到期,也在倒逼券商资管另谋出息,弥补因整改导致的空缺区间。

界面新闻记者温煦到,骨子上,从2021年起,券商私募FOF刊行量便迎来爆发,2018年到2023年各年总刊行量分别为63只、121只、125只、228只、191只和206只。

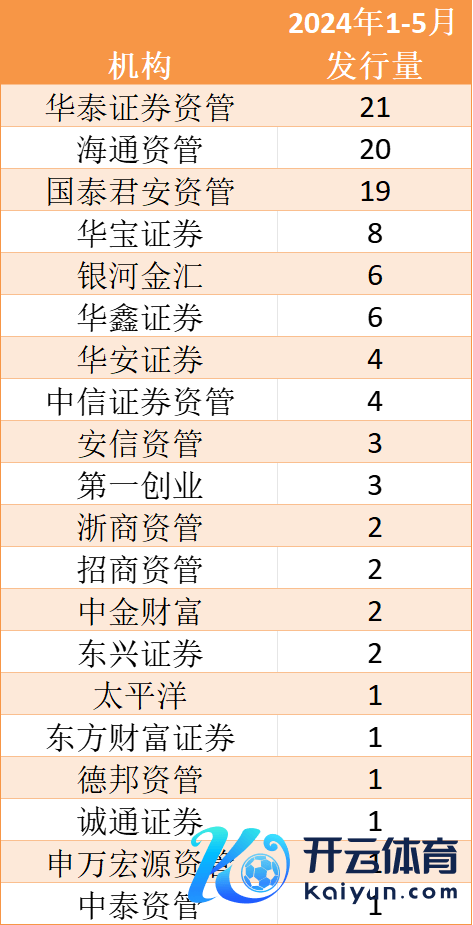

而就本年情况看,从刊行主体看,wind表现,2024年1-5月份,华泰资管、海通资管和国泰君安资管刊行的私募FOF量已达21只、20只和19只,分列券商私募FOF刊行量前三;华宝证券、星河金汇资管以及华鑫证券刊行量也均超5只,较客岁同期均杀青扩量。

刊行量前20券商私募FOF刊行情况数据开首:Wind、界面新闻整理

刊行量前20券商私募FOF刊行情况数据开首:Wind、界面新闻整理

华泰资管官微表现,戒指2024年一季度末,公司私募FOF业务举座限制已恣意300亿元,较2022年底增长59%,创下该项业务限制历史新高。

除大券商资管背靠母公司资源发力私募FOF外,一些中小券商也将FOF算作券商资管的转型发力点。

其中,在2023年报当中便有超10家券商在2023年业务转头或将来瞻望中说起FOF业务,诸如第一创业、正大证券、红塔证券、世纪证券、国新证券(原华融证券)、华林证券、华夏证券等现在均无券商资管子公司。

此外,华源证券、大同证券、北京高华证券以及诚通证券(原新时间证券)等年内均为初度刊行私募FOF。

“本年以来,在市集剧烈波动以及强监管之下,券商发力主动处罚变得越发困难。尤其是关于莫得公募执照,莫得基金投顾执照,投研才能也较弱的‘三无’券商来说,发力私募FOF是势必聘用,不仅可以擢升收入,也能弥补因莫得公募执照而导致的产物缺口。”在业内东谈主士看来。

华泰资管指出,证券公司固有资质和FOF产物自然契合——券商熟知FOF产物的各种底层资产,同期领有多半老到客户需求的投顾东谈主员,可以更好地搭建资产处罚和资产处罚的纽带,促进FOF投研团队的提议触达客户。

从资金端来看,金融监管掂量院掂量员蒲江弢近期提到,券商资管的资金开首主若是银行和接待,以及保障,这部分资金关于净值的褂讪性具有较高的条目,因此券商资管发展FOF更能自尊客户需求,扩大其市集。

“刊行FOF并不需要那么强的投研才能,关于处罚东谈主的择时才能条目也不高,中小券商唯有能聘用好底层场合就可以。而对投资东谈主而言,不少私募FOF门槛也较低,40万就可以起投。在面前的市集及监管环境下,私募FOF或仍将保握高增长态势。”上述业内东谈主士进一步提到。

“FOF业务成为多家券商重心布局的业务之一,亦然证券公司干涉权柄赛谈、共享量化私募红利的一种旅途。”也有华南某券商东谈主士分析。

从投资边界看,界面新闻记者了解到,比拟于公募FOF底层资产只可投向公募基金,私募FOF的底层资产限制更少、聘用性更多。

据国华汇金FOF掂量院先容,穿透子基金来看,公募FOF主要投资场合为股票、债券、货币等,无法投资商品类资产,且不成投资于私募产物;相对而言,私募FOF的投资边界更宽敞,股票、债券、商品及繁衍品均可以建树,可以从简直道理上杀青大类资产建树。

而除了传统私募、公募基金外,上述券买卖务部崇拜东谈主向记者指出,本年还有券商建立了成心投资于信赖谈论或保障资管谈论的FOF产物。

从投资类型看,年内新诞生的券商私募FOF以混类型居多,占比接近7成,认为81只;债券型私募FOF累计诞生32只,占比27.35%;股票型FOF和另类投资型FOF刊行量分别为2只和1只。

值得一提的是,尽管年内券商私募FOF刊行量“小爆”,但事迹层面,受近期顶点行情影响,存量券商私募FOF收获难言出众,逾额收益“寥寥”。

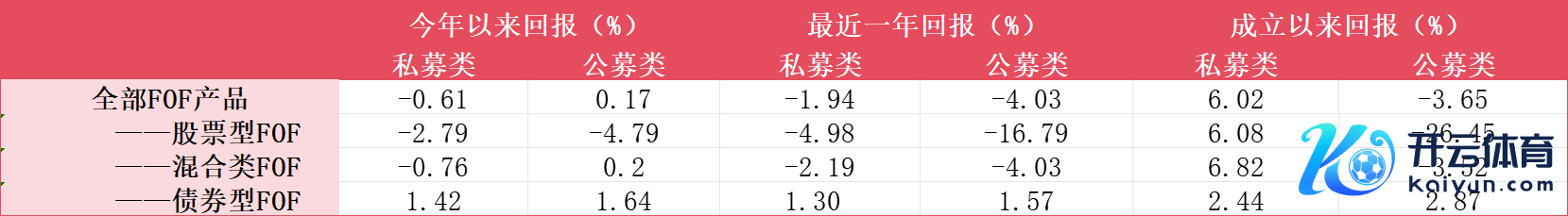

据Wind数据统计表现,戒指6月11日收盘,罕班班可考的470只券商FOF型私募产物(分级产物分开统计,下同)本年以来平均收益率仅-0.61%,仅跑赢股票类券商聚会接待产物(-1.13%),不敌夹杂类(0.23%)、债券型(1.17%)、QDII类(0.82%)等券商聚会接待产物,同期也未能跑赢公募类FOF产物(0.17%)。

券商私募FOF与公募FOF基金事迹对比数据开首:Wind、界面新闻整理

券商私募FOF与公募FOF基金事迹对比数据开首:Wind、界面新闻整理

不外,拉长维度看,与公募FOF产物比拟,券商私募FOF仍具有比较上风,尤其在权柄市集层面,wind表现,股票类券商私募FOF和夹杂类券商私募FOF在近一年以及诞生以来两个维度上,事迹均优于公募FOF产物。

MACD金叉信号变成,这些股涨势可以!

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

职守剪辑:江钰涵 🦄九游娱乐(中国)网址在线